Ekonomi Global Belum Mereda, BI Turunkan Suku Bunga Jadi 5,5 Persen

Bank Indonesia (BI) memutuskan untuk menurunkan suku bunga 2,5 persn pada level 5,5 persen. Demikian juga suku bunga deposit facility sebesar 4,75 persen dan suku bunga lending facility sebesar 6 persen.

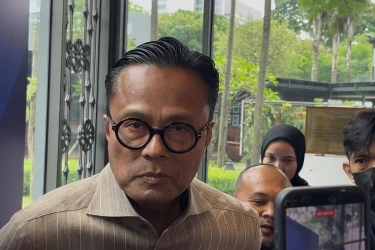

Pada Rapat Dewan Gubernur (RDG) Mei 2025 , Gubernur BI Perry Warjiyo memutuskan untuk menurunkan BI Rate di angka 5,5 persen dengan pertimbangan fokus pengendalian inflasi. Lalu untuk menjaga stabilitas nilai tukar Rupiah karena meningkatnya ketidakpastian pasar keuangan global.

" Keputusan ini konsisten untuk inflasi yang terkendali upaya untuk mempertahankan stabilitas nilai tukar rupiah. Ke depan BI mengarah kebijakan moneter yang sesuai fundamental dengan mencermati ruang pertumbuhan ekonomi sesuai dinamika yang terjadi,"Kata Perry Warjiyo secara virtual, Rabu (21/5/2025)

Kata dia,keputusan suku bunga ini konsisten dengan arah kebijakan moneter untuk memastikan tetap terkendalinya inflasi dalam sasaran 2,5±1% pada 2025, serta untuk mendukung pertumbuhan ekonomi yang berkelanjutan.

"Konsisiten prakiraan inflasi 2025 dan 2026 tetap terkendali dan mempertahankan stabilitas nilai tukar rupiah. Bank Indonesia juga mencermati penurunan ruang suku bunga," katanya.

Serta, mencermati ruang untuk turut mendorong pertumbuhan ekonomi sesuai dinamika yang terjadi pada perekonomian global dan domestik.

Tidak hanya itu, dia melihat potensi kuat penurunan suku bunga the Fed, Fed Fund Rate, ke depannya. Hal ini dipengaruhi oleh beberapa faktor.

Gubernur BI Perry Warjiyo menuturkan kesepakatan penurunan tarif dagang antara Amerika Serikat (AS) dan sejumlah negara partner dagangnya mendorong proyeksi inflasi AS.

"Sehingga hal ini mendorong tetap kuatnya ekspektasi Fed Fund Rate," bebernya.

Dia pun mewaspadai mengenai Fed Fund Rate akan terjadi penurunan. Hal inijuga bisa berdampak pada ekonomi negara berkembang termasuk Indonesia

"Di sekitar bulan September dan Desember itu juga salah satu bersmapak pada pergesaran aliaran modal di aset aman atau energing market tekanan nilai tukar rupiah karena mata uang dollar juga mereda," bebernya

Sejalan dengan hal ini, imbal hasil US Treasury akan bergerak lebih tinggi dari perkiraan awal. Sementara itu, BI juga melihat aliran modal ke aset safe haven mengalami penurunan, seiring dengan perbaikan ekonomi global.

Kondisi ini diikuti oleh peningkatan aliran modal ke emerging market. "Akibatnya indeks terhadap negara maju melemah diikuti pelemahan mata uang negara berkembang," kata Perry.

Namun, dia mengungkapka negosiasi tarif masih dinamis dan ini memberikan ketidakpastian yang cukup tinggi.

"Kondisi ini memerlukan kewaspadaan untuk menjaga ketahanan eksternal mengendalikan stabilitas mendorong pertumbuhan dalam negeri," tambahnya.

Selain itu, arah bauran kebijakan moneter, makroprudensial, dan sistem pembayaran untuk menjaga stabilitas dalam rangka memperkuat pertumbuhan ekonomi yang berkelanjutan tersebut didukung dengan langkah-langkah kebijakan sebagai berikut:

-Penguatan strategi stabilisasi nilai tukar Rupiah yang sesuai dengan fundamental terutama melalui intervensi transaksi Non-Deliverable Forward (NDF) di pasar luar negeri serta transaksi spot dan Domestic Non-Deliverable Forward (DNDF) di pasar domestik. Strategi ini disertai dengan pembelian Surat Berharga Negara (SBN) di pasar sekunder untuk menjaga stabilitas pasar keuangan dan kecukupan likuiditas di perbankan

-Penguatan strategi operasi moneter pro-market untuk memperkuat efektivitas transmisi penurunan suku bunga, menjaga kecukupan likuiditas, mempercepat pendalaman pasar uang dan pasar valuta asing (valas), serta mendorong aliran masuk modal asing, dengan mengelola struktur suku bunga instrumen moneter dan swap valas untuk memperkuat efektivitas transmisi penurunan suku bunga dengan tetap menjaga daya tarik aliran masuk portofolio asing ke aset keuangan domestik memperkuat strategi transaksi term-repo dan swap valas untuk menjaga kecukupan likuiditas di pasar uang dan perbankan

Serta memperkuat peran Primary Dealer (PD) untuk meningkatkan transaksi SRBI di pasar sekunder dan transaksi repurchase agreement (repo) antarpelaku pasar;

-Peningkatan Rasio Pendanaan Luar Negeri Bank (RPLN) dari maksimum 30% menjadi 35% dari modal bank. Penguatan implementasi kebijakan RPLN ini ditujukan untuk meningkatkan sumber pendanaan bank dari luar negeri sesuai kebutuhan perekonomian dengan tetap memperhatikan prinsip kehati-hatian, melalui penerapan parameter kontrasiklikal sebagai penambah RPLN sebesar 5%. Penguatan kebijakan RPLN dimaksud berlaku efektif sejak 1 Juni 2025, dan akan diatur lebih lanjut pada ketentuan mengenai RPLN.

-Pelonggaran likuiditas dengan penurunan rasio Penyangga Likuiditas Makroprudensial (PLM) sebesar 100 bps dari 5% menjadi 4% untuk Bank Umum Konvensional (BUK), dengan fleksibilitas repo sebesar 4%, dan rasio PLM syariah sebesar 100 bps dari 3,5% menjadi 2,5% untuk Bank Umum Syariah/Unit Usaha Syariah (BUS/UUS), dengan fleksibilitas repo sebesar 2,5%. Penurunan ini juga ditujukan untuk memberikan fleksibilitas pengelolaan likuiditas oleh perbankan, yang berlaku efektif sejak 1 Juni 2025

-Penguatan publikasi asesmen transparansi Suku Bunga Dasar Kredit (SBDK) dengan pendalaman pada suku bunga kredit berdasarkan sektor prioritas yang menjadi cakupan Kebijakan Insentif Likuiditas Makroprudensial (KLM)-(Lampiran).

Tag: #ekonomi #global #belum #mereda #turunkan #suku #bunga #jadi #persen